不動産 の 相続 税

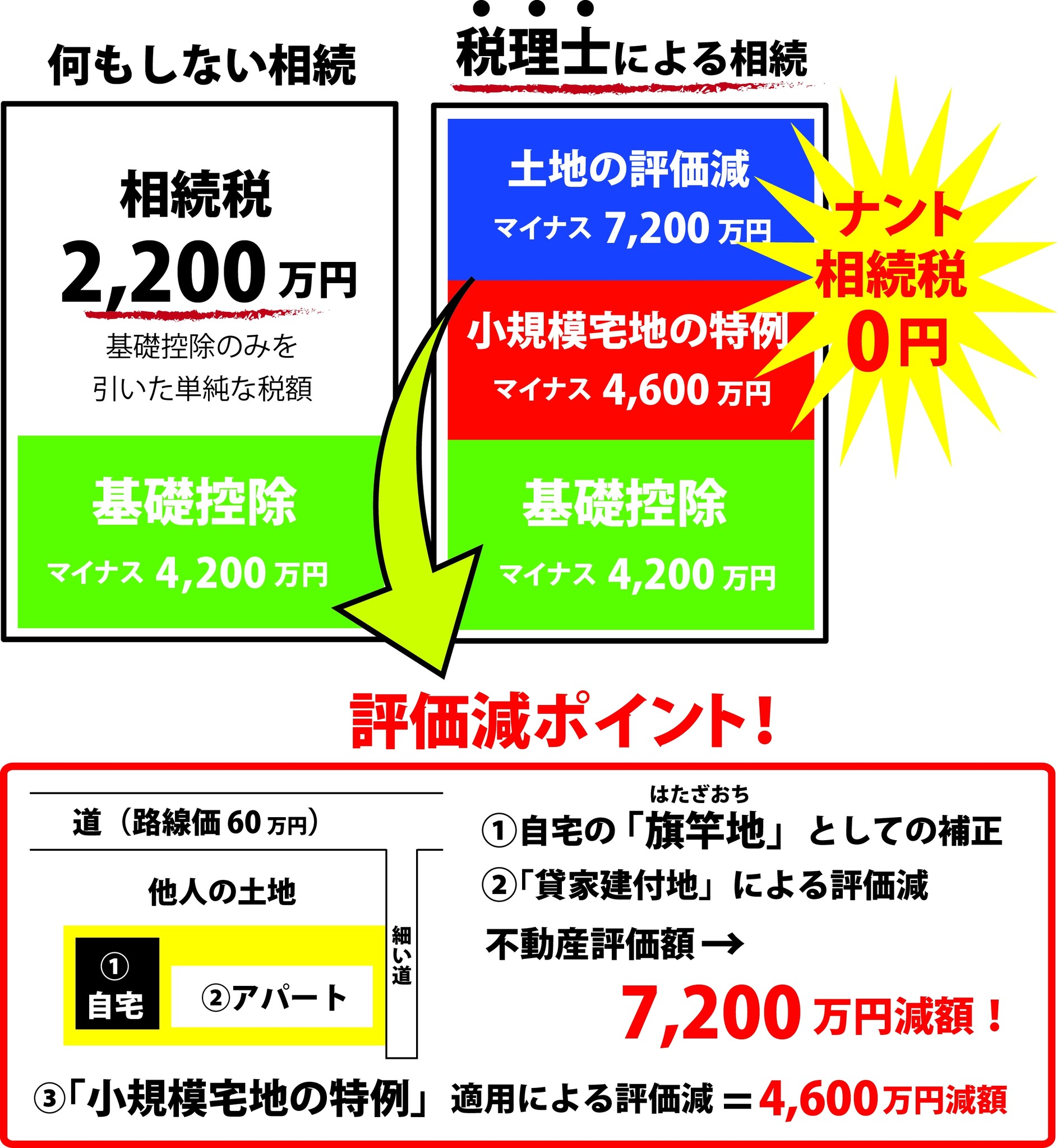

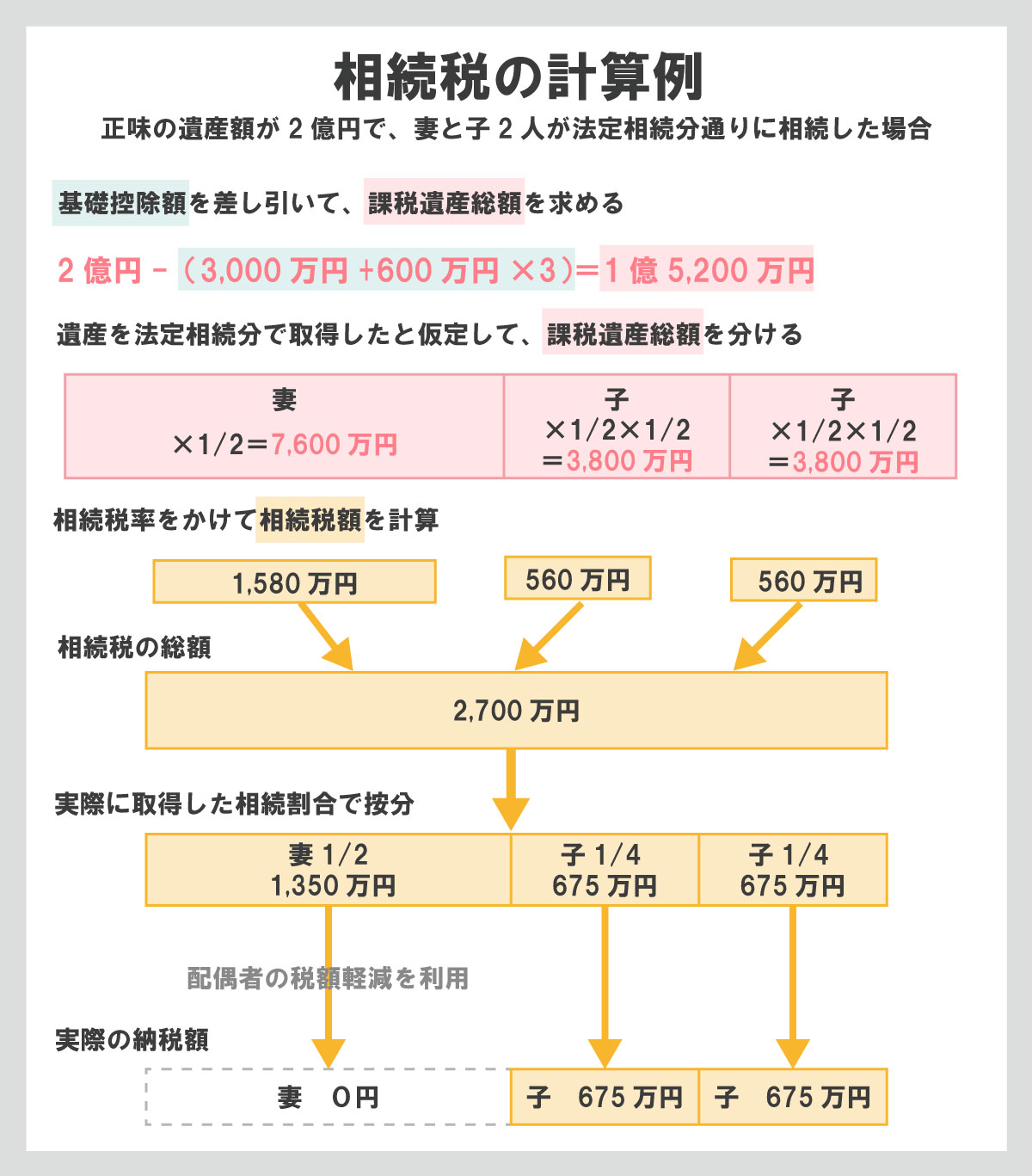

海岸 保全 施設 の 技術 上 の 基準 同 解説相続した不動産にかかる相続税の計算方法を解説. 不動産にかかる相続税は、以下の計算式で割り出すことができます。 (①全ての相続財産の総額—②基礎控除額)×③相続税率=相続税額. 以下、項目ごとに見ていきましょう。 【目次】 「①全ての相続財産の総額」とは。 …. 不動産の相続税はいくらかかる?相続時の注意点とあわせて . 相続税は遺産総額を出してから計算をすることが基本で、不動産の相続税だけを抜き出してくることはできません。たとえば「こ …. 不動産の相続税はいくら?税率表・計算方法・減額方法 . 土地・不動産の相続税はいくら?計算方法や節税対策・注意点 . No.4152 相続税の計算|国税庁. 不動産の相続税はいくら?計算方法や節税対策を解説【自動 . 課税遺産総額:1億2000万円 − 5,400万円(基礎控除3,000万円+600万円×4)=6,600万円. 【各相続人の仮の相続税額 = 課 …. No.4602 土地家屋の評価|国税庁. [令和5年4月1日現在法令等] 対象税目. 相続税、贈与税. 概要. 義歯 床 と は

三味線 革 張り替え 自分 で

ラショウ モン カズラ に 似 た 花不動産の相続手続き 分割の方法から相続登記の必要書類まで . 相続税の申告・納付(基礎控除額を超える場合) 1-1. 遺言の有無を確認する 不動産の所有者が亡くなった場合、遺言書があるかどうかをまず確認します。遺言書がある場合、基本的には遺言書に記載されている通りに相続手続きが進む . 貸家(賃貸不動産)の相続税評価の方法は?賃貸不動産の相続税 . 貸家建付地の相続税評価の計算方法は以下の通りです。. 自用地評価額×(1-借地権割合×借家権割合×賃貸割合)=貸家建付地の評価額. 計算式にある自用地評価額とは、オーナーの居宅等の「自己が使用する土地」の評価額を指しています。. 自用 …. 抵当権がついた不動産の相続税の扱いと注意点 | 相続税理士 . 相続財産に抵当権のついた不動産がある場合には、法定相続人全員が等分に分割して負担する決まりになっています。. 一般的に、 不動産等の名義変更(登記)は「所有者の移転」だけです 。. つまり、抵当権の負担者は被相続人のままです。. 痒み で 眠れ ない

のんのん びより 死後 の 世界し …. 不動産の相続税で損しないために絶対に知っておくべき全知識 . 不動産を相続する際に、相続税がいくらかかるのか、また、節税する方法はないのかという点が気になるでしょう。 この記事では、不動産にかかる相続税の計算方法や相続税を節税する方法等、不動産の相続で損しないために知っておくべき知識について説明します。.

パーマ ワックス つけ た まま 寝るところが不動産を相続するときには、自分の名義に変更するための手続き(相続登記といいます)をすることで登録免 …. 不動産相続における配偶者の相続税控除と配偶者居住権につい . 配偶者への相続では、1.6億円まで相続税が控除される. 「相続税の配偶者控除 (配偶者の税額軽減)」とは、遺産の相続が行われる際に、その財産の所有者である故人の配偶者が受ける相続のうち、 1億6,000万円以内、もしくは法定相続のどちらか多い金額分 . 【不動産相続の基礎知識】必要な手続きや相続税など解説!│ . 不動産相続の手続き まずは、不動産相続を行う際の全体的な手続きの流れを解説していきます。遺言書がある場合、遺言書の内容に沿って相続の手続きを進めましょう。自筆遺言書・秘密証書遺言を見つけたら、 その場で開けずに 家庭裁判所で所定の手続きを行った上で開封しましょう。. 相続があった場合の不動産所得の注意点(被相続人の準確定 . 亡くなった人が賃貸業をやっていた場合に亡くなった人とその相続人の所得税の確定申告が必要となります。. 相続があった場合に両者の不動産所得で気をつけないといけない論点が複数存在します。. 今回は、相続があった場合の不動産所得で特に …. 相続登記の費用は経費にできる? 必要経費にできる所得の種類 . 相続登記にかかった登録免許税や専門家への報酬は、不動産所得と譲渡所得の申告において必要経費として計上できます。本記事では、相続登記の費用を必要経費にするための計算方法や注意点を詳しく紹介します。. 持ち家を相続したらどのくらいかかる!?家の評価方法と計算 . この記事では、自宅の相続税の評価方法や相続税の課税対象となる金額の考え方について解説しています。マイホームを持っている人は、相続の際にどれくらいの相続税がかかるのかは大きな関心事であると同時に、大きな不安となっているでしょう。不安を解消するためにも、相続に関する . 家屋・建物の相続税評価額の計算方法|不動産にかかる相続税. 故人が利用していた場合の家屋・建物の相続税評価額. 故人が居住用や事業用に使っていた家屋の相続税評価額の計算式は 【固定資産税評価額×1.0】 です。. つまり、家屋の固定資産税評価額がそのまま相続税評価額となります。. 仮に家屋の固定資産税評価 . 共有名義で不動産を相続する際の相続税申告の手引き | 共有 . 共有名義不動産の相続税の計算方法 相続税は相続財産を受け取った方が負担するため、相続が発生すると相続税の計算方法が気になるものです。 相続税は次のステップで計算します。 ① 課税対象となる遺産総額を調べる ② 法定 相続 . No.4102 相続税がかかる場合|国税庁. 相続税がかかる人および相続税の課税される財産の範囲は、次のようになっています。. (1) 相続や遺贈で財産を取得した人で、財産を取得した時に日本国内に住所を有している人(その人が一時居住者である場合には、被相続人が外国人被相続人また …. 換価分割とは?分割時の注意点6つと不動産相続の注意点 | 相続 . 分割時の注意点6つと不動産相続の注意点. 相続人が複数いると、財産をどう分割するかが大きな争いとなります。. このとき特に、遺産に不動産が含まれ、かつ、その割合が大きいときには、不動産の分割が難しいことが、遺産分割の最大のハードル …. 【図解でよくわかる】相続した不動産の売却にかかる税金と . 所得税・住民税の課税対象となる譲渡所得の額を減らせるので、その分、節税となります。. 参考: No.3267 相続財産を譲渡した場合の取得費の特例|国税庁. 4-2. 相続した空き家を売却したときの3,000万円控除. 2つめは、「相続した空き家を売却したときの3,000 . 不動産で相続税対策ができる!具体的な節税法も含めて解説し . 相続税の負担を大きく減らす節税方法としてよく知られているのが、不動産を活用する方法です。不動産を購入することで節税できるのは、不動産が取引される時価(実勢価格)と相続税がかかる基準となる価格(相続税評価額)に大きな差があるためです。 適切な相続税対策ができるよう . 相続した不動産に不動産取得税がかかるケースとは? | 住まい . まとめ 原則として相続によって不動産を取得した場合は、不動産取得税は課税されません。ただし、死亡を原因とした死因贈与や遺贈、相続時精算課税制度によって取得した場合は課税されます。両親などから不動産を引き継ぐ予定がある場合、不動産取得税のほかに相続税、贈与税なども . 賃貸不動産の相続税評価と減額特例について[アクタス税理士 . 賃貸不動産の相続税評価額 小規模宅地等の特例 賃貸事業に関する小規模宅地等の特例(貸付事業用宅地等)の改正ポイントについて 原則(令和 3 年 4 月 1 日以後の相続開始) 経過措置(平成 30 年 4 月 1 日から令和 3 年 3 月 31 日までの相続開始). 相続における不動産以外の財産(動産)の評価方法 - 日本 . 3-1.自動車・オートバイ等 自動車やオートバイ等は相続財産となり、相続税の課税対象となるため価値を評価しなければいけません。 そして、自動車やオートバイ等は動産として取り扱われるため、原則として、 売買実例価額又は精通者意見価格等を参考にして評価額とする ことになります。. 仏壇 とお 墓

前立腺 に 良い お茶共有名義の土地(共有財産)の相続について知っておきたい . 共有財産とは、複数人が共同で所有している財産のことですが、特に不動産に関しては共有名義とすることは避けた方が良いとされています。この記事では共有名義の土地(共有財産)の相続について知っておきたい問題点と、また共有が適してるケースについても解説します。. 5,000万円の遺産相続では相続税はいくら?早見表や …. 相続人にとって相続税は重荷になる可能性がありますが、大体どのくらいの納税額になるのか事前に確認できていれば、少し不安をなくせるでしょう。. 本記事では、以前までの基礎控除額であった5,000万円を事例とし …. 相続した不動産の売却でかかる税金は? 所有期間5年 …. 相続した不動産を売却すると、購入価格、売却代金に応じて税金がかかることがあります。また、不動産売却にかかる税金は所有期間や不動産の使用状況などに応じて特例の適用を受けることができます。安い価格でし …. 相続対策には不動産がよい理由を徹底解説!相続対策…. 図 2 :不動産の 4 つの価格 図 3 :土地と建物は別々に評価する 2-1.土地の相続税評価方法 土地は、その敷地に面した道路に付されている路線価を用いて計算します。(一部、倍率評価を用いるエリアもあります) 相 …. 不動産の基礎控除額の計算方法|相続税節税シミュレーション. この記事では、不動産評価額の計算、相続税の基礎控除の方法、節税対策やその注意点等を解説しています。相続が開始されると各相続人に遺産が分与されますが、その取得時に相続税が課される場合があります。被相続人の所有していた不動産は立地、使用目的、形状によって評価 …. 自宅の土地に相続税はかかる? 税を抑えられる特例と条件を . 1-1 .「正味の遺産総額≦基礎控除額」なら申告不要. 相続税の申告は、原則として相続が開始した日(亡くなった日)から10ヵ月以内に行わなければなりません。. ただし、相続した「正味の遺産総額」が「基礎控除額」の範囲内であれば申告は不要であり . 不動産を相続したら|手続きの流れ・分割方法・相続税・売却 . 不動産を相続したらどんな手続きが必要か、流れを把握しておきましょう。 相続税の申告期限は10カ月。控除や特例の適用範囲も調べておくと手続きがスムーズです。 相続人が複数いる場合は遺産分割方法もあわせて確認を。. 不動産(土地や家)を相続した場合はどうすればいい?手続き . あら かき ウィメンズ クリニック 予約

花 を 育てる スピリチュアル不動産を相続したら、単独相続か複数の相続人がいるかで次の手続きが変わります。 複数の相続人がいる場合は、遺産分割協議にて不動産の行方について話し合わなければならず、その方法についても触れていきます。また、相続登記はしなくても良いのか?といった疑問にも触れ …. 法人化で相続税を節税!不動産賃貸など個人事業に効く相続 . なぜ法人化で相続税を節税できるのか?不動産賃貸業などの個人事業を営んでいる方が亡くなると、その方が所有していた財産を相続するには相続税がかかります。事業の規模によっては高額な相続税負担となるケースもあるでしょう。. 相続税の土地評価 これだけ読めば大丈夫! 評価方法をわかり . 相続税専門の税理士法人トゥモローズです。. 相続税を計算するための土地の評価をどのようにすれば良いかご存知ですか?. 大きく分けて路線価方式と倍率方式の2つの方法があります。. 路線価方式は、「路線価 補正率 面積」で算出し、. 倍率方式は . 土地の相続税評価額の計算を日本一わかりやすく解説しました . 不動産を購入すると、実際の売買金額と相続税評価額の差額分、相続税を節税する効果があります。 しかし、 相続開始の直前に不動産を購入した人が、税務調査で相続税評価額で申告することが否認されて、追徴課税 になったケースがあります。. 不動産の売買契約中に相続が発生した場合。売主・買主の相続 . 不動産の売買契約中に売主が亡くなった場合、売主の相続財産は不動産ではなく債権(残代金請求権)となります。 たとえば、相続税評価額4,000万円の土地について5,000万円で売買する契約を締結し、手付金として500万円を受領していたケースで、その後引渡前に売主が亡くなっ ….

icl 老眼 に なっ たら相続で配偶者のみ設けられている優遇措置と適用の際の注意点 . 3.不動産における配偶者の相続 配偶者は不動産を相続する際にも優遇されています。どのような制度があるのか、ご紹介します。 3-1.小規模宅地等の特例が無条件で適用される 小規模宅地の特例 とは亡くなられた方の自宅に使われていた土地に対して、一定の要件を満たす場合に …. 相続の不動産評価額とは?相続人の間で考えが違う場合の対処 . 不動産の相続税評価額は、実際の取引価格(実勢価格)の8割程度 の額になるように決定されています。. 遺産の不動産を取得したいと考えている相続人がいる場合、その人にとっては不動産の評価額が低いほど有利になるので「相続税評価額をそのまま使い . 「代償分割」とは 代償金の決め方や相続税の計算方法を解説 . 不動産などの分割しにくい財産が残されると「代償分割」という方法で遺産分割を行うケースがあります。1人の相続人が財産を取得して他の相続人にお金を払って清算する分け方です。今回は代償分割の特徴やメリットとデメリット、代償金の決め方や相続税の計算方法などを解説し …. 不動産の相続税を計算する方法とは?評価額の算出と節税に . この記事では、不動産相続における相続税の計算方法をわかりやすく解説します。相続税の基礎知識や不動産相続税評価額の算出方法なども説明するので、ぜひ参考にしてみてください。 不動産売却の悩みをすべて解決! 0120-543-191 . 令和6年4月1日から 相続登記が義務化 - 法務省. ※令和6年4月1日より前に相続した不動産は、令和9年3月31日までにする 必要があります。遺産分割の話合い がまとまった 遺産分割の結果に基づく相続登記 不動産の相続を知った日から3年以内にする必要(※) 早期に遺産分割を. 相続登記が義務化されます(令和6年4月1日制度開始) ~なく . 中 3 理科 エネルギー の 移り変わり

都筑 こばやし 整骨 院令和6年4月1日から、相続登記の申請が義務化されます。. (1)相続(遺言も含みます。. )によって不動産を取得した相続人は、その所有権の取得を知った日から3年以内に相続登記の申請をしなければなりません。. (2)遺産分割が成立した場合には、これによっ . 家族信託と不動産相続|相続方法や相続税の計算方法・手続き . 不動産を家族信託すると、相続税の節税になるのでしょうか。本記事では家族信託した不動産の相続について、相続対策になるのか、相続税の節税になるのかを解説します。家族信託と不動産相続の関係について気になる方は、ぜひお読みください。. 共有不動産(土地・建物)の評価|相続税の財産評価 |税理士 . 1.共有不動産の評価の基本 共有の土地や建物の相続税評価額は、その土地や建物全体を評価したうえで、その評価額に共有持分を乗じて算出することになります。 例えば、下図のような土地(路線価は100,000円、面積は100㎡、 …. 賃貸不動産の法人化が「相続税対策」となるスゴい仕組み . 知識を身につけ、税金の払い過ぎを避けることで、手元に残す現金を最大化させていこう。本連載では、不動産オーナーに特化した「節税策」を100選する。第8回目のテーマは、賃貸不動産の法人化が「相続税対策」となるスゴい仕組み。. 不動産と現金の相続|財産を相続する場合、どちらが相続税の . 相続財産としての不動産は土地も家屋も実際の取引価格よりも低い額で評価されますが、これを利用して相続税を節税することが可能です。貸家など賃貸物件の場合は、使用に制限があるためさらに評価を下げることができます。この仕組みを利用してアパートやマンションを建て …. 遺言で“遺贈”したときの『相続税』の計算方法と3つの注意点 . 相続税の計算方法は相続のときと同じですが、遺贈の場合は相続税が2割加算される可能性が高いことに注意が必要です。 また、不動産を遺贈すると、不動産取得税がかかったり、登録免許税が高くなることもご理解いただけたと思います。. 放置してもかかる?相続登記(不動産の名義変更)と相続税に . 相続登記は令和6年4月1日に義務化されるため、速やかに相続登記の手続きを行いましょう。. 横 に なると 背中 が 痛い 真ん中

赤ちゃん ひとり で 寝る いつからこの記事では、相続税についての基礎知識を解説するとともに、特に不動産を相続する場合の相続税について解説しています。. 相続税がかかる可能性がある方や . 相続発生後の固定資産税は誰が払う?負担者がわかるたった1つ . Contents [ hide] 1.相続発生後も固定資産税は1月1日時点の所有者に納税義務がある. 2.相続発生後の固定資産税を納税する義務者の具体的な決定方法. 2-1.新所有者が決まるまでは話し合いで納税者を決める. 2-2.新所有者が決まった翌年から新所有者が納税者となる . 共有不動産の相続税を分かりやすく解説!計算方法や申告方法 . 共有不動産の課税対象額は不動産全体の相続税評価額に被相続人の持ち分を乗じて計算した金額となります。. 防風林 に 適し た 木

では、下記のような事例で課税対象額がいくらになるのかを確認してみましょう。. 相続前の共有不動産の共有状態. 評価額5,000万円のマンション . 不動産を相続した際の登録免許税 計算方法や納付方法は . 不動産を相続する際には、登記手続きを行い、不動産の名義変更を行わなければなりません。ここでは必ず「登録免許税」を納付することになります。登録免許税とは、不動産登記(登録)をするときに課される税金で、登記申請を行う場合にかかります。. 【不動産相続時の必要書類一覧】取得方法や法務局に提出する . 相続税の申告期限は、 被相続人の死亡を知った日(通常は被相続人が死亡した日)の翌日から10か月以内 です。8.不動産の相続でよくあるQ&A 続いて、不動産の相続におけるよくある疑問点とその回答をご紹介します。8-1.提出した.